□ 经济日报记者 李华林

2022年伊始,可转债表现出强劲势头,新券上市首日均取得不俗成绩。珀莱转债上市首日大涨38%,回盛转债上市首日涨幅达30%,兴业转债上市首日上涨11%,推动市场不断升温。

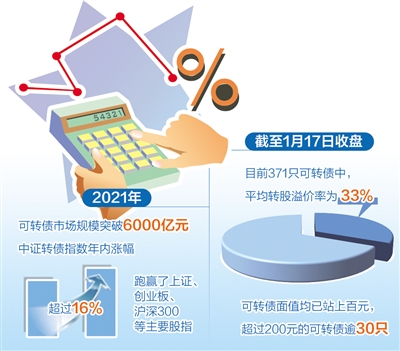

个券转股溢价率也在不断攀升。同花顺iFinD数据显示,截至1月17日收盘,目前371只可转债中,平均转股溢价率为33%;同时,可转债面值均已站上百元,超过200元的可转债逾30只。专家表示,当前市场流动性较为充沛,机构转债配置需求旺盛,支撑可转债市场景气度。同时,在资管新规背景下,银行理财加速净值化转型,部分理财资金进入转债市场,进一步推升个股溢价率。

投资者对可转债表现出浓厚兴趣,打新热情高涨。今年发行的首只可转债博瑞转债,网上发行有效申购户数达1121万户;隆22转债网上发行有效申购户数达1129万户,创下单只可转债打新参与者户数新纪录。

川财证券首席经济学家陈雳表示,可转债之所以吸引大量投资者参与,是因为其同时具备股票和债券双重属性,能够在风险和收益间做出较好平衡。发行人有义务偿还本金,并按照约定支付利息,投资者的本金是绝对安全的。同时可转债是一种期权,投资者可以比较前期约定的转股价与股票市场价格,再决定是否把手中的债券兑换为股票。此外,去年绝大部分可转债上市初期为打新参与者提供了较好收益,进一步吸引投资者积极打新可转债。

实际上,自2021年以来,可转债即呈现火热行情。华创证券研究报告显示,2021年,可转债市场规模突破6000亿元,中证转债指数年内涨幅超过16%,转债指数跑赢了上证、创业板、沪深300等主要股指。同时,转债发行行业和主题分布越来越全面,碳中和、新能源汽车、半导体等年内重要主题均有相关个券跟随反应。

可转债为何这么火?专家认为,这主要得益于市场供需两旺。一方面近年来可转债发行、交易制度不断完善,极大便利了相关上市公司通过发行可转债融资,市场供给增加;另一方面随着中高等级信用债利差收窄、“固收+”产品规模快速增大,固收资金寻求超额回报的动机充足,机构可转债配置需求旺盛。

“可转债的再融资功能越来越受到发行人认可。”天风证券固定收益总部交易室交易员赵喆表示,随着注册制改革推进,审核效率不断提升,可转债正成为创业板、科创板公司重要的再融资手段。同时,新发转债正股行业分布更为丰富,机械设备、电子、化工等行业新增转债增多,部分热门赛道标的补充使得转债投资者有了更多挖掘价值的空间,可以通过对个券的研究投资享受权益市场的结构性机会。

展望2022年,专家认为可转债发行规模有望继续扩张。陈雳表示,受疫情反复等因素影响,市场对全球经济形势的担忧加剧,具备较高抗风险能力的可转债或将继续受到投资者青睐,而为了更好地募集资金,发行人或许会更青睐于选择发行可转债进行融资,今年可转债发行规模大概率将小幅上涨。

不过,当前可转债的转股溢价率和纯债溢价率已达历史较高水平,高估值水平带来下行压力,个人投资者应注意规避市场风险,谨慎投资高价高估值的“双高”债券。“可转债高估值下投资需要更精细化。”赵喆表示,高估值使得市场脆弱性增强,“赚钱效应强—增量资金流入—推升估值”的链条不可能一直持续,一旦流动性发生变化市场形成负反馈那么调整也会较为剧烈。“可转债市场自去年12月以来一直位于高估值水平,虽然明显影响了转债市场弹性,但核心驱动力仍旧回归正股。权益市场并不缺乏机会,转债市场积极可为。”中信证券固收首席分析师明明表示。